投資をしたことがない人に「やらない理由」を尋ねると、損をするリスクを過剰に恐れていたり、ギャンブルと同じように考えていたりする人は少なくない。もちろん、投資である以上、損失が発生するリスクはあるけれども、それはやり方次第。まずは、「投機」と「投資」の違いをしっかり理解しよう。

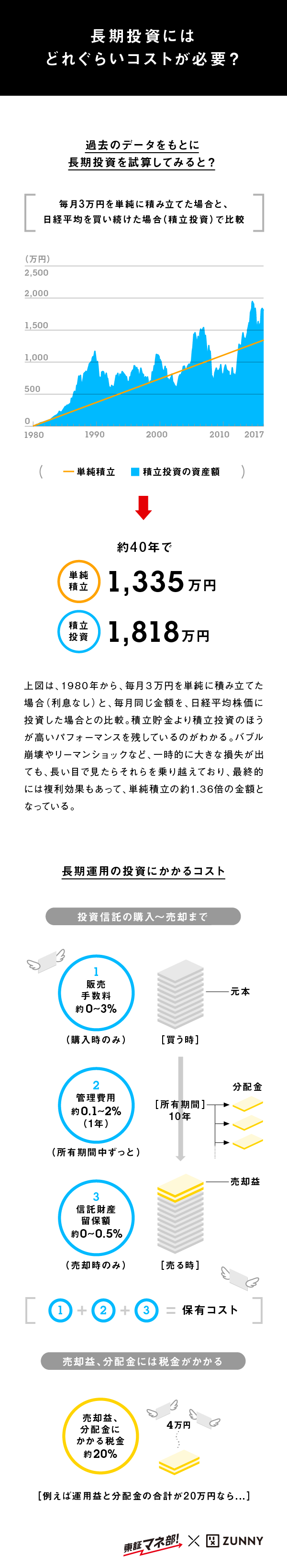

長期で運用する場合におろそかにできないのが、手数料などの保有コスト。まず、買うときには「販売手数料」が発生。申込価額に対して一定の割合が課せられるのだが、最近は「ノーロード」といわれる手数料がかからないタイプの商品も増えてきた。

次に、「管理費用(信託報酬など)」。これは保有している期間中に発生するコストで、保有する投資信託の純資産総額に対して一定の割合が徴収される。利益が出ていなくても発生することを覚えておこう。販売手数料と管理費用は、スポーツクラブの入会金と月々の会費(※信託報酬は日割りでかかる)に置き換えて考えてみるとわかりやすい。

そして、売却する際に徴収される費用に「信託財産留保額」がある。これは解約時に、現金を返すためにファンドに発生する費用(株式の売買手数料など)を解約した人に負担してもらうもの(必要ない商品もある)。

この3つの手数料の中で、長期投資に最も影響が大きいのが「管理費用」。たかがコンマ数パーセントの手数料の違いと侮ることなかれ。保有している間に常にかかり続けるコストであり、10年20年の間に大きな違いとなる。投資信託を選ぶ際には重要なチェックポイントだ。また、投資で儲かった利益には税金がかかる。分配金や売却益などの運用益には、約20%の税金がかかることも覚えておこう。

投資した金融商品の値動きは予想することしかできないが、これらの運用コストや税金を抑えることは確実なリターンの向上につながる。

しかし、長期で運用する場合におろそかにできないのが、手数料などの保有コスト。まず、買うときには「販売手数料」が発生。申込価額に対して一定の割合が課せられるのだが、最近は「ノーロード」といわれる手数料がかからないタイプの商品も増えてきた。

次に、「管理費用(信託報酬など)」。これは保有している期間中に発生するコストで、保有する投資信託の純資産総額に対して一定の割合が徴収される。利益が出ていなくても発生することを覚えておこう。販売手数料と管理費用は、スポーツクラブの入会金と月々の会費(※信託報酬は日割りでかかる)に置き換えて考えてみるとわかりやすい。

そして、売却する際に徴収される費用に「信託財産留保額」がある。これは解約時に、現金を返すためにファンドに発生する費用(株式の売買手数料など)を解約した人に負担してもらうもの(必要ない商品もある)。

この3つの手数料の中で、長期投資に最も影響が大きいのが「管理費用」。たかがコンマ数パーセントの手数料の違いと侮ることなかれ。保有している間に常にかかり続けるコストであり、10年20年の間に大きな違いとなる。投資信託を選ぶ際には重要なチェックポイントだ。また、投資で儲かった利益には税金がかかる。分配金や売却益などの運用益には、約20%の税金がかかることも覚えておこう。

投資した金融商品の値動きは予想することしかできないが、これらの運用コストや税金を抑えることは確実なリターンの向上につながる。次回以降に紹介する、「インデックス投資」や「NISA」、「確定拠出年金」などは、保有コストや節税面でのメリットが大きい運用方法だ。

さらにインデックス投資のなかでも、保有コストを最大限節約することができる「ETF」という商品もある。長期運用を考えるなら取り入れてみてはいかがだろう?

長期で運用する場合におろそかにできないのが、手数料などの保有コスト。まず、買うときには「販売手数料」が発生。申込価額に対して一定の割合が課せられるのだが、最近は「ノーロード」といわれる手数料がかからないタイプの商品も増えてきた。

長期で運用する場合におろそかにできないのが、手数料などの保有コスト。まず、買うときには「販売手数料」が発生。申込価額に対して一定の割合が課せられるのだが、最近は「ノーロード」といわれる手数料がかからないタイプの商品も増えてきた。

次に、「管理費用(信託報酬など)」。これは保有している期間中に発生するコストで、保有する投資信託の純資産総額に対して一定の割合が徴収される。利益が出ていなくても発生することを覚えておこう。販売手数料と管理費用は、スポーツクラブの入会金と月々の会費(※信託報酬は日割りでかかる)に置き換えて考えてみるとわかりやすい。

そして、売却する際に徴収される費用に「信託財産留保額」がある。これは解約時に、現金を返すためにファンドに発生する費用(株式の売買手数料など)を解約した人に負担してもらうもの(必要ない商品もある)。

この3つの手数料の中で、長期投資に最も影響が大きいのが「管理費用」。たかがコンマ数パーセントの手数料の違いと侮ることなかれ。保有している間に常にかかり続けるコストであり、10年20年の間に大きな違いとなる。投資信託を選ぶ際には重要なチェックポイントだ。また、投資で儲かった利益には税金がかかる。分配金や売却益などの運用益には、約20%の税金がかかることも覚えておこう。

投資した金融商品の値動きは予想することしかできないが、これらの運用コストや税金を抑えることは確実なリターンの向上につながる。

しかし、長期で運用する場合におろそかにできないのが、手数料などの保有コスト。まず、買うときには「販売手数料」が発生。申込価額に対して一定の割合が課せられるのだが、最近は「ノーロード」といわれる手数料がかからないタイプの商品も増えてきた。

次に、「管理費用(信託報酬など)」。これは保有している期間中に発生するコストで、保有する投資信託の純資産総額に対して一定の割合が徴収される。利益が出ていなくても発生することを覚えておこう。販売手数料と管理費用は、スポーツクラブの入会金と月々の会費(※信託報酬は日割りでかかる)に置き換えて考えてみるとわかりやすい。

そして、売却する際に徴収される費用に「信託財産留保額」がある。これは解約時に、現金を返すためにファンドに発生する費用(株式の売買手数料など)を解約した人に負担してもらうもの(必要ない商品もある)。

この3つの手数料の中で、長期投資に最も影響が大きいのが「管理費用」。たかがコンマ数パーセントの手数料の違いと侮ることなかれ。保有している間に常にかかり続けるコストであり、10年20年の間に大きな違いとなる。投資信託を選ぶ際には重要なチェックポイントだ。また、投資で儲かった利益には税金がかかる。分配金や売却益などの運用益には、約20%の税金がかかることも覚えておこう。

投資した金融商品の値動きは予想することしかできないが、これらの運用コストや税金を抑えることは確実なリターンの向上につながる。次回以降に紹介する、「インデックス投資」や「NISA」、「確定拠出年金」などは、保有コストや節税面でのメリットが大きい運用方法だ。

さらにインデックス投資のなかでも、保有コストを最大限節約することができる「ETF」という商品もある。長期運用を考えるなら取り入れてみてはいかがだろう?

2種類の確定申告「青色申告」「白色申告」の違い

投資信託の購入時にチェック!

「交付目論見書」の読み方

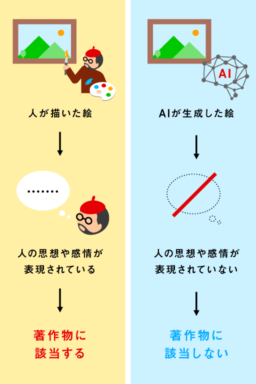

他者の著作物を学習させてもいい?

「生成AI」と「著作権」の関係

カーボンニュートラル実現を後押しする

「カーボン・クレジット市場」とは?

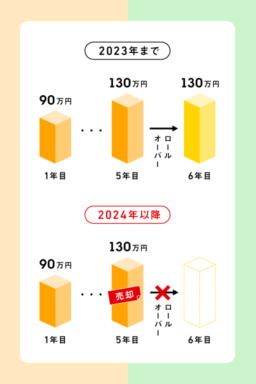

来年から変わるNISAの制度、今までの分は…

「一般NISA」「つみたてNISA」の出口戦略

医療×デジタルを図解で見てみる

デジタルヘルスってどんなもの?

経済的豊かさトップは「三重県」!?

もっとも手ごろに暮らせる都道府県は……?

生きている間ずっと非課税!?

2024年に生まれ変わる「新しいNISA」をチェック!

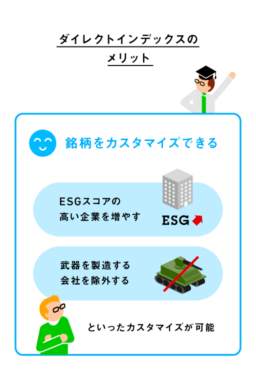

日本ではまだ扱われていない投資商品だが…

米国初の投資商品「ダイレクトインデックス」って…

欧米で用いられている投資手法とともに、…

欧米で投資が進んでいる理由とは?日・米・英の投…